Parlare di soldi in famiglia

Alcune volte parlare di soldi in famiglia è proprio un tabù.

Non lo dico io, ma lo confessano i tanti clienti che incontro.

E non solo…

Nell’ultima esperienza del percorso di educazione finanziaria in un liceo di Bologna, ho rivolto ai tantissimi studenti questa domanda:

“ma in famiglia parlate di soldi, risparmio, pianificazione,…?"

La risposta della maggior parte di loro è stata “NO”.

Allora mi è venuto spontaneo pormi 2 domande:

1) “tenere lontani” i ragazzi dai discorsi di economia familiare è davvero utile per il loro futuro?

2) facendo così, non è che si corre il rischio di privarli di quella consapevolezza necessaria per crescere come adulti un po' meno “ignoranti finanziari”?

La capacità di gestire le proprie finanze non è una dote innata.

Si impara nel lungo percorso della nostra vita.

Questo fa la grande differenza

Parlare di soldi in famiglia è spesso visto come un argomento spinoso, da evitare o rimandare. Che si tratti di definire un budget,

affrontare spese impreviste o pianificare obiettivi a lungo termine, molte famiglie preferiscono non affrontare il tema per paura di

creare tensioni, per imbarazzo o semplicemente per una mancanza di abitudine.

Perché non si parla di soldi in famiglia

Ma perché è così difficile parlare di soldi in famiglia? E come possiamo migliorare questa conversazione?

Provo a condividervi alcune riflessioni.

📌 Tabù culturali

molto spesso la causa è un retaggio culturale. Parlare di denaro è considerato magari sconveniente o addirittura poco elegante.

Solitamente questo tabù si tramanda di generazione in generazione, rendendo l'argomento un vero e proprio "elefante nella stanza"

📌 Emozioni e paure

il denaro è spesso associato a emozioni forti come ansia, senso di colpa o vergogna. Per alcuni, affrontare l'argomento significa

confrontarsi con insicurezze personali, fallimenti

📌 Mancanza di educazione finanziaria

purtroppo non tutti hanno gli strumenti per gestire e discutere di finanze in modo efficace.

Consob e Istat ci dicono che il 74% degli italiani vive in una condizione di analfabetismo finanziario. Questa è la verità. Ed è urgente

porvi rimedio. Senza una base di conoscenza, è molto facile che la conversazione degeneri in incomprensioni e/o conflitti

📌 Dinamiche familiari complesse

ogni famiglia ha la sua storia e le sue dinamiche. Spesso, il denaro riflette equilibri di “potere”, ruoli e aspettative non palesate.

E questo non fa altro che rendere la discussione ancora più delicata

Come parlarne in modo costruttivo

Rendere il dialogo sulle finanze parte della routine familiare richiede un approccio strategico e rispettoso.

Ecco alcuni suggerimenti:

🔸 E' importante coinvolgere tutti i membri della famiglia: anche i più giovani devono partecipare. Spiegare ai bambini l'importanza

del risparmio e delle priorità economiche contribuisce a creare una cultura familiare di trasparenza e responsabilità

🔹 Creare uno spazio sicuro: è opportuno trovare un momento tranquillo e privo di distrazioni per affrontare l’argomento.

L’obiettivo è far sì che tutti si sentano a proprio agio e ascoltati, e soprattutto non giudicati. Bisogna concentrarsi sui fatti e non

sulle emozioni, utilizzando un linguaggio che abbia come obiettivo la collaborazione

🔸 Stabilire un piano d’azione: questo aspetto può essere davvero cruciale. Stabilendo un piano d’azione possiamo prevedere una

revisione periodica degli obiettivi e del budget, affrontare meglio i cambiamenti della vita, ecc

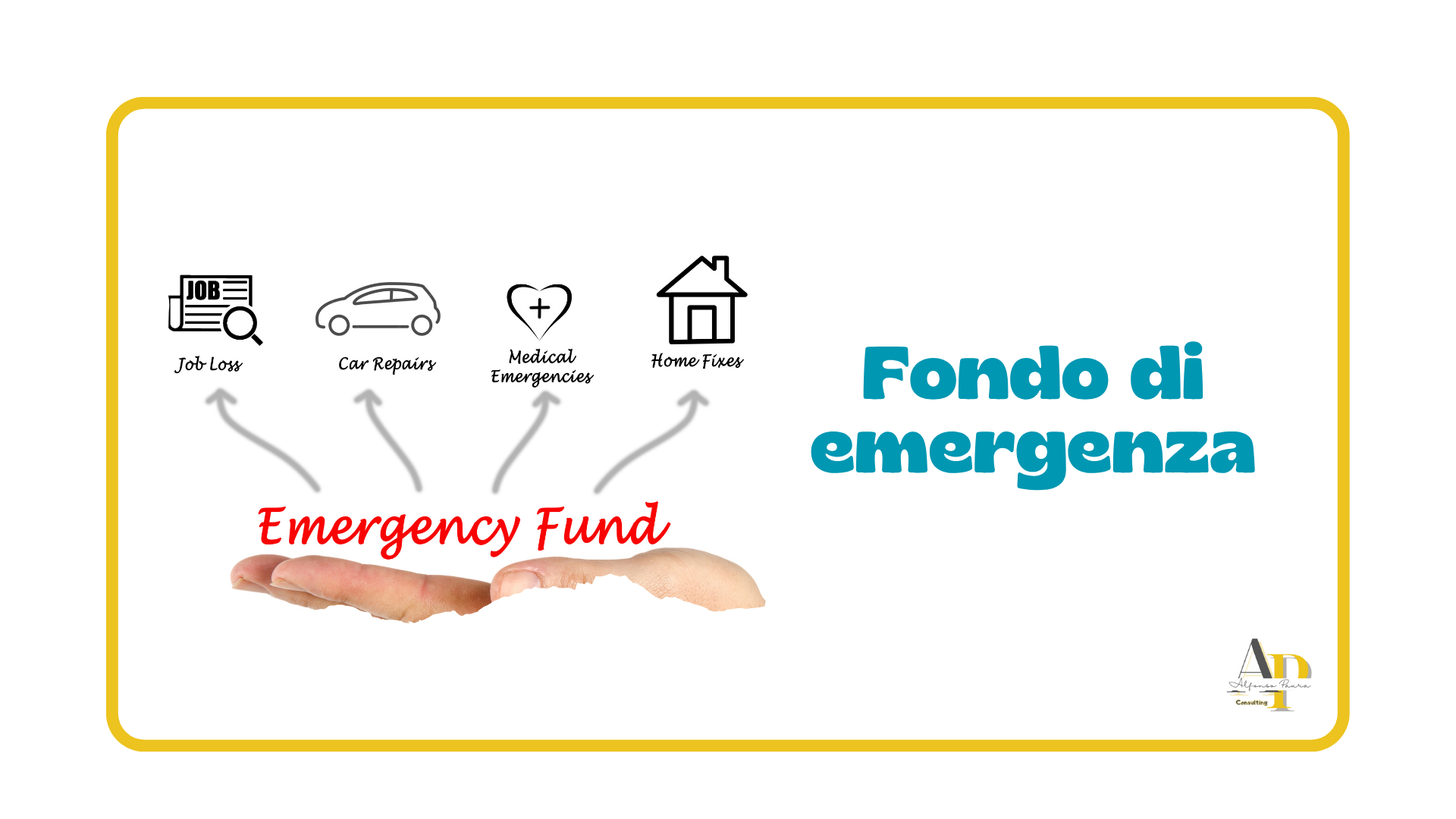

🔹 Stabilire obiettivi comuni: che si tratti di risparmiare per una vacanza, estinguere un debito o costruire un fondo di emergenza,

lavorare insieme verso un obiettivo condiviso può contribuire all’unità familiare

🔸 Studiare ed Educarsi insieme: leggere un libro, seguire un corso online o confrontarsi con un consulente finanziario può aiutare

tutti i membri della famiglia a sentirsi più competenti e sicuri nel gestire il denaro

I benefici di confrontarsi sul denaro

Affrontare l'argomento soldi in famiglia, se fatto nel modo giusto, porta con sé numerosi vantaggi:

✔️ Maggiore trasparenza: condividere informazioni finanziarie riduce incomprensioni e sospetti

✔️ Migliore pianificazione: un confronto sistematico permette di anticipare spese impreviste e lavorare verso obiettivi comuni

✔️ Relazioni più forti: parlare di argomenti delicati rafforza la fiducia reciproca e il senso di unione

✔️ Sviluppo di competenze finanziarie: coinvolgendo tutta la famiglia, si crea una generazione più consapevole e preparata a gestire

le sfide economiche future. Si lavora e ci si impegna insieme per diventare un pò meno "ignoranti finanziari"

Parlare di soldi in famiglia non è mai semplice, ma è essenziale.

Aprire un dialogo costruttivo sul denaro non solo aiuta a evitare conflitti, ma rafforza il legame tra i membri della famiglia e favorisce una

gestione finanziaria più responsabile.

Educare finanziariamente i figli significa gettare le basi per una futura generazione di

adulti molto più consapevoli e responsabili

Ho sempre sostenuto che in questo processo la scuola può giocare un ruolo fondamentale.

La Scuola, infatti, rappresenta una delle tante porte da aprire se si vuole condividere in modo efficace ed utile le conoscenze in materia

di educazione finanziaria e soprattutto se si vuole “attrezzare” questi ragazzi delle adeguate contromisure necessarie per acquisire

consapevolezza finanziaria e difendersi da notizie fake, truffe, fuffaguru, e rischi con cui convivono quotidianamente.

Tuttavia, non basta introdurre l’educazione finanziaria a livello teorico: serve un coinvolgimento pratico e multidisciplinare.

Buona educazione finanziaria a tutti

Condividi l'articolo

Nuovo paragrafo

#educazionefinanziaria #consapevolezzafinanziaria #finanzapersonale #risparmio #surroga #mutuo